父母期望落空的事後救濟

也許很多人不願在生前立遺囑,怕觸霉頭,但財產過戶後,發現子女不孝了,「事後」透過「寫遺囑」,載明某年某月某日送給小孩的某一筆財產,是為了給他「結婚、分居或營業」等三種用途所贈與的,其所贈與的款項或不動產,在未來要辦繼承,也就是「分財產」時,會從其應得的「應繼分」中扣除,或許也能間接達到懲罰不孝子的「效果」。

民法第一一七三條(贈與之歸扣)

繼承人中有在繼承開始前因「結婚、分居或營業」,已從被繼承人受有財產之贈與者,「應」將該贈與價額加入繼承開始時被繼承人所有之財產中,為應繼遺產。但被繼承人於贈與時有反對之意思表示者,不在此限。

前項贈與價額,應於遺產分割時,由該繼承人之「應繼分中扣除」。

贈與價額,依贈與時之價值計算。

依據上述規定,只要是因「結婚、分居或營業」,從父母處先受贈財產者,除非父母在贈與時就言明,將來不列入歸扣項目,否則,都是要歸扣的。

假設,小孩因賭博而輸了一千萬元,老父拿出錢來幫他還賭債,並言明事後不能再賭了,沒想到,小孩轉過身仍依然故我,讓老父氣得要命,此時,透過寫遺囑的方式,載明某年某月某日拿給誰的一千萬元是為了給他「分居」之用的,也都能起嚇阻之效果。

用法制面補情感面的漏洞

用法制面補情感面的漏洞

此外,很多人都會說「親兄弟、明算帳」,父母與子女間也要「明算帳」嗎?那不是就失去「親人」的意義嗎?

其實站在「防患未然」的角度,我建議每位父母在情感面之外,也需了解法制面的規定,以補不足。

也就是有贈與行為時,於「贈與契約」載明受贈人應履行之條件與要求,若沒達到時,得撤銷贈與或變更受贈人為女兒之類的。

舉例來說,父母把房產贈與給哥哥,要求哥哥日後要盡扶養之責,萬一沒做到的話,則房產要移轉給指定的人(例如妹妹)。

代辦不動產移轉登記的地政士,得在公定贈與契約書內的「申請登記以外之約定事項」記載贈與人的要求與條件(當然要書寫明確),一旦受贈的哥哥違反時,妹妹對哥哥就可憑該約定事項,向哥哥提起「移轉」物權登記的訴訟。

此外,贈與時最好有「見證人」在場,因為很多長者會老去,或記憶力不好,口說無憑,不孝子若不認帳或對附條件之文字認定,產生爭執時,因為有「見證人」,在其不得已走至爭產訴訟時,也能多一項保障。

針對已過戶房產的事後救濟,父母對子女還有一道緊箍咒,那就是房子雖然已移轉登記了,但可以把已過戶的房產再「信託」回來給父母管理,指定父母取得房屋的孳息(若房子有出租,則租金算是房屋的孳息),而只要載明信託的原本受益人是其子女即可,另也可載明父母死亡時,信託關係就消滅,此時,對子女來說,依然還是房產的產權所有人。

在從事地政士業務三十多年,服務不少贈與案及繼承案,在此也不得不說,有些長者把房子送給小孩,又怕小孩轉手賣掉,因此,產生一些錯誤觀念,如「保管權狀」,以為把權狀扣在自己手裡,小孩就沒辦法賣,殊不知,房產一旦移轉登記給小孩後,產權所有人就換小孩的名字了,只要他去辦遺失,重新補發權狀,照樣可處分房產。

另外,有些長者常以為「保管印章」也能防止小孩賣房,但其不了解,辦土地或房屋買賣所需要的是「印鑑章」及「印鑑證明」,買賣行為時,需檢附一年以內的「印鑑證明」,故小孩只要向戶政機關另申請「印鑑證明」,照樣能賣房。

這種長者愛小孩,但又擔心小孩不珍惜,想加以掌控的矛盾作法,實在是不忍苛責。另有些長者雖然也擔心,房產若移轉給子女,會有不孝情況,但他們又會覺得,沒過戶的話,就無法「了心願」,即便告訴他,贈與的免稅額,一年才二百二十萬元,還不如未來再讓小孩繼承,依據《遺產及贈與稅法》規定,應繼遺產的免稅額至少有定額的一千二百萬元;但有些長者寧願繳贈與稅,就是想「了了心願」。

《遺產及贈與稅法》第十八條(遺產免稅額)

被繼承人如為經常居住中華民國境內之中華民國國民,自遺產總額中減除免稅額一千二百萬元;其為軍警公教人員因執行職務死亡者,加倍計算。

被繼承人如為經常居住中華民國境外之中華民國國民,或非中華民國國民,其減除免稅額比照前項規定辦理。

《遺產及贈與稅法》第二十二條(贈與免稅額)

贈與稅納稅義務人,每年得自贈與總額中減除免稅額二百二十萬元。

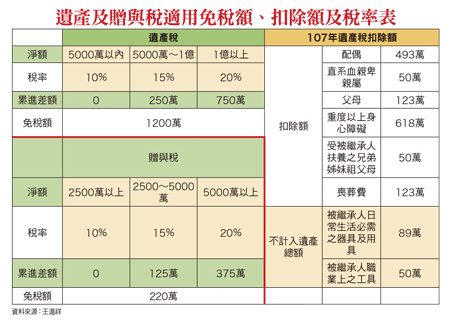

除了遺產免稅額及贈與免稅額的「額度」差很多外,其實,在課徵遺產稅及贈與稅的稅率也因去年(民國一○六年)有修法而變化很大。

遺產可扣除及免稅額較贈與高

早先,遺贈稅法的課稅稅率依金額不同而採級距課徵,最高可課徵至五○%,此造成有錢人紛紛把錢移轉至海外的避稅天堂,讓政府課不到稅。而民國九十七年發生美國二房事件所引發的全球金融海嘯,政府為提振經濟,於民國九十八年一月二十一日修法,大幅調降遺贈稅率為單一稅率的一○%,以引導滯留海外的資金回台。

不過,因大多數資金回台後卻投資房地產,造成過去房市長達十年的大多頭,房價飆漲,引發政府再打房,此時,有人再度要求調高遺贈稅率,因此,去年五月十日修法,再分成一○%、一五%及二○%等三個級距,其課稅級距及稅率卻有很大的不同(如附表)。

《遺產及贈與稅法》第十三條(遺產稅率)

遺產稅按被繼承人死亡時,依本法規定計算之遺產總額,減除第十七條、第十七條之一規定之各項扣除額及第十八條規定之免稅額後之課稅遺產淨額,依下列稅率課徵之:

一、五千萬元以下者,課徵百分之十。

二、超過五千萬元至一億元者,課徵五百萬元,加超過五千萬元部分之百分之十五。

三、超過一億元者,課徵一千二百五十萬元,加超過一億元部分之百分之二十。

《遺產及贈與稅法》第十九條(贈與稅率)

贈與稅按贈與人每年贈與總額,減除第二十一條規定之扣除額及第二十二條規定之免稅額後之課稅贈與淨額,依下列稅率課徵之:

一、二千五百萬元以下者,課徵百分之十。

二、超過二千五百萬元至五千萬元者,課徵二百五十萬元,加超過二千五百萬元部分之百分之十五。

三、超過五千萬元者,課徵六百二十五萬元,加超過五千萬元部分之百分之二十。

一年內有二次以上贈與者,應合併計算其贈與額,依前項規定計算稅額,減除其已繳之贈與稅額後,為當次之贈與稅額。

繼承土地免徵土增稅

以遺贈稅的一○%來看,贈與淨額為二千五百萬元,但遺產淨額為五千萬元,兩者的淨額足足差了一倍。

此對一些家財萬貫的有錢父母來說,以遺囑的方式來讓小孩繼承房產,在課稅淨額上,至少比生前贈與來的好些。

此外,就房地產的贈與來說,除了要繳贈與稅,也要繳土地增值稅,但若是遺產繼承的話,除遺產稅外,依法以繼承方式移轉之土地免課土地增值稅。

遺產總額中另有相當多的免徵項目可以扣除,如遺產稅法第十八條的免稅額有一千二百萬元,另第十六條及第十六條之一的財產,以及第十七條的扣除額,如依民國一○七年的規定,喪葬費一百二十三萬元,遺有配偶者有四百九十三萬元的扣除額,算一算至少有一千八百多萬元以上的遺產是課不到稅的。

此外,子女繼承後再將土地賣掉,要課土地增值稅時,土地的前次移轉現值也會以繼承時的公告現值計算,屆時,土地增值稅負更會降低。

從父母以移轉房產來照顧子女的心意來看,以繼承或遺屬繼承方式,顯然會比贈與來得好,子女只是「晚一點」拿到房產罷了,但對長者來說,走完人生的道路,遺留給子女的家產,即便子女間偶有爭產紛爭,但此時,子女孝與不孝,也就「眼不見為淨」了。

原文網址:http://www.moneyweekly.com.tw/Channel/Detail.aspx?UType=114&UID=21364059600&AType=1

留言列表

留言列表